Arbeiten trotz Berufsunfähigkeit: Darf man zur BU-Rente hinzuverdienen?

- Arbeiten trotz Berufsunfähigkeit: Darf man zur BU-Rente hinzuverdienen?

- Ist ein Hinzuverdienst bei einer privaten Berufsunfähigkeitsrente sinnvoll?

- Sind Hinzuverdienstgrenzen bei allen Berufsunfähigkeitsversicherungen gleich?

- Wie wird die Weiterarbeit nach der festgestellten Berufsunfähigkeit geprüft?

- Was sind beliebte Möglichkeiten, um zur Berufsunfähigkeitsrente hinzuverdienen?

- Welche steuerlichen Auswirkungen hat der Nebenverdienst zur Berufsunfähigkeitsrente?

Ist ein Hinzuverdienst bei einer privaten Berufsunfähigkeitsrente sinnvoll?

Es gibt Situationen, in denen es sinnvoll sein kann, zur BU-Rente hinzuzuverdienen, um deinen Lebensunterhalt zu verbessern oder wenn dir Arbeiten an sich Freude im Alltag bringt (wenn es nur die Freude ist, so könntest du auch über eine ehrenamtliche Tätigkeit nachdenken). Ein typischer Fall, indem ein Nebenverdienst zur BU-Rente infrage kommt ist, wenn die BU-Rente zu knapp bemessen wurde oder diese im Laufe der Zeit nie mehr dem Verdienst angepasst wurde (was leider oft der Fall ist).

Sind Hinzuverdienstgrenzen bei allen Berufsunfähigkeitsversicherungen gleich?

Deine BU-Police bestimmt die Höhe des erlaubten Hinzuverdienstes. In der Regel darfst du in deinem neuen Job bis zu 80 % deines früheren Einkommens verdienen. Bei einigen Versicherern gibt es Ausnahmen zur Hinzuverdienstgrenze, wenn die Lebensstellung deines neuen Berufes schlechter ist. Es lohnt sich also, Folgendes zu prüfen:

- Welches Einkommenslimit ist bei deiner Versicherung relevant?

- Welche steuerlichen Regelungen muss ich beachten?

- Wie genau sind die Bedingungen bei deiner Berufsunfähigkeitsversicherung - meist je älter, desto schlechter.

- Wie definiert mein Versicherer Berufsunfähigkeit?

Speziell bei Unternehmensgründung oder anderen schwerwiegenderen Entscheidungsschritten empfiehlt es sich unbedingt Beratung in Anspruch zu nehmen. Wenn du deine Berufsunfähigkeitsversicherung bei finanzteam26 abgeschlossen hast, frag uns einfach, wir helfen dir gerne weiter.

Wie wird die Weiterarbeit nach der festgestellten Berufsunfähigkeit geprüft?

Das Versicherungsunternehmen kann die Arbeit durch unangemeldete Besuche durch einen Gutachter oder Ermittler prüfen — aber auch Hinweise von Dritten, Arbeitgebern oder Nachbarn können zu einer Prüfung führen.

Wenn du neben deiner Berufsunfähigkeitsrente arbeiten willst, musst du dies eventuell deinem Versicherungsunternehmen mitteilen. Auch hier solltest du in die sogenannten Obliegenheiten schauen, das heißt: Die Bedingungen deiner Versicherung können hier sehr unterschiedlich sein. Ein Verstoß gegen die Bedingungen deiner Berufsunfähigkeitsversicherung kann dazu führen, dass deine Rente gekürzt oder komplett gestrichen wird.

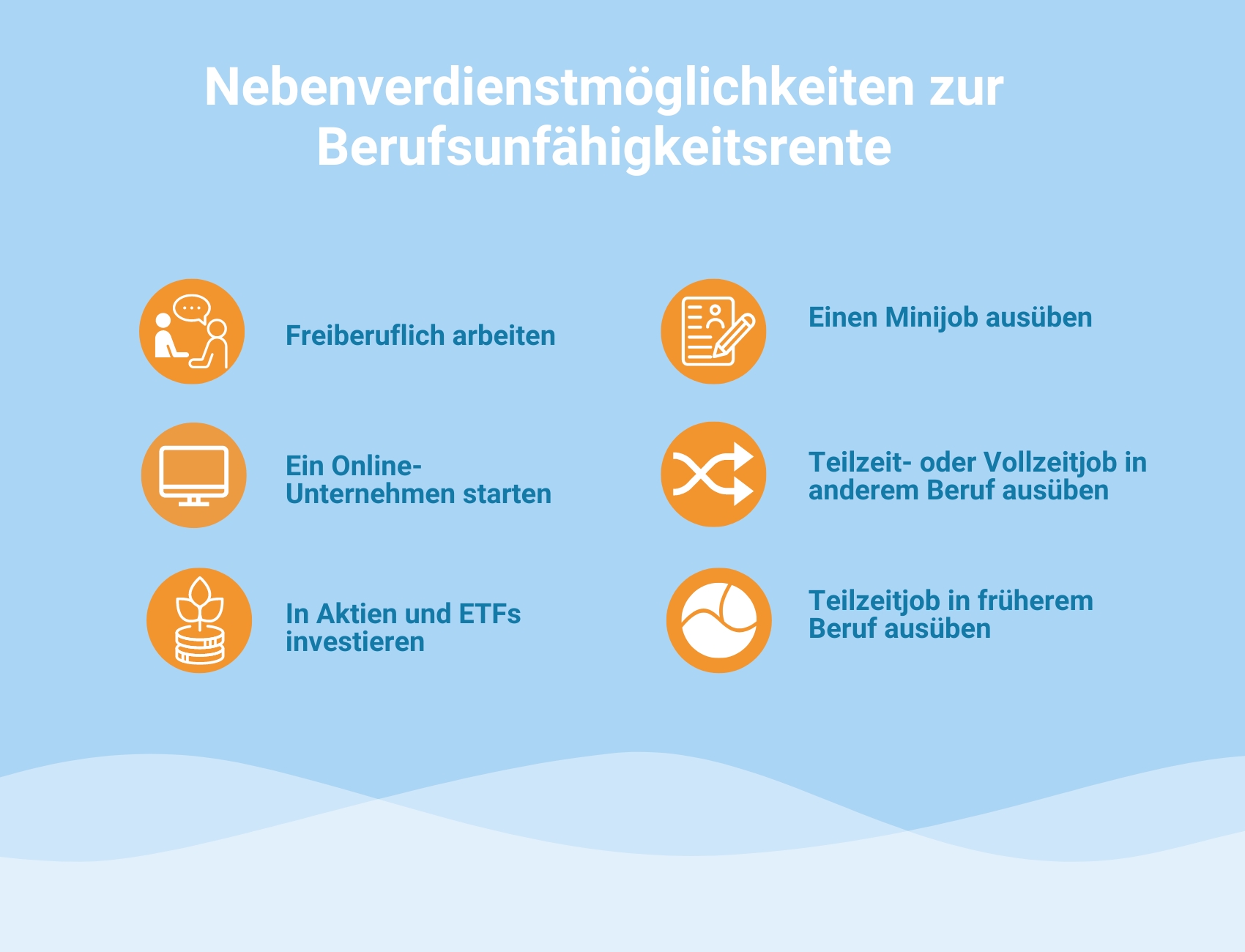

Was sind beliebte Möglichkeiten, um zur Berufsunfähigkeitsrente hinzuverdienen?

1. Freiberuflich arbeiten

Frührentner können eine freiberufliche Tätigkeit aufnehmen, die ihnen zusätzliche finanzielle Flexibilität bietet. Mögliche Berufe sind beispielsweise Nachhilfeunterricht, Krankenpflege, technische Arbeiten, Schreiben oder künstlerische Tätigkeiten.

2. Ein Online-Unternehmen starten

Heutzutage gibt es viele Möglichkeiten, online Geld zu verdienen — sei es mit dem Verkauf von Produkten oder dem Anbieten von Dienstleistungen.

3. In Aktien und ETFs investieren

Aktien und ETFs (Exchange Traded Funds) sind eine großartige Möglichkeit, um am Börsengewinn zu partizipieren und gleichzeitig eine passive Einkommensquelle aufzubauen. Falls deine BU-Rente entsprechend hoch ist, kann ein Teil davon zum Anlegen genutzt werden. Vielleicht hast du das auch schon früher gemacht?

4. Einen Minijob ausüben

Einkünfte bis zu 520 € sind ab 2023 steuerfrei.

5. Teilzeit- oder Vollzeitjob in einem anderen Beruf ausüben

Mit einem Teilzeit- oder auch Vollzeitjob in einem anderen Beruf kannst du bis zu ca. 80 % deines früheren Verdienstes hinzuverdienen, ohne deine BU-Rente zu verlieren.

6. Teilzeitjob in deinem früheren Beruf ausüben

Wenn du noch fähig bist, einen Teil der notwendigen Arbeiten deines letzten Berufes weiter auszuführen, so ist auch das möglich. Wenn du allerdings mehr als 50 % der Tätigkeiten deines vorherigen Berufes weiter ausüben kannst, fällst du nicht mehr in die Kategorie "berufsunfähig" und bist bei der BU-Rente raus.

Es gibt also viele Optionen für diejenigen, die ihre BU-Rente ergänzen möchten (oder müssen) und etwas Geld nebenbei verdienen möchten.

Aber: Bevor du dich für die Weiterarbeit entscheidest, schaue in deine Versicherungsbedingungen oder rufe bei uns an, damit dir der neue Job nicht auf die Füße fällt und aufgrund einer speziellen Regelung deiner BU-Versicherung doch noch deine BU-Rente gefährdet.

Welche steuerlichen Auswirkungen hat der Nebenverdienst zur Berufsunfähigkeitsrente?

Erstens ist es wichtig zu wissen, dass alle Einkommensarten berücksichtigt werden. Egal, ob das Einkommen aus einem Job, oder von der Deutschen Rentenversicherung kommt, alles zählt.

Gleiches gilt für Einkommen durch Zins- oder Mieteinnahmen sowie für Erträge aus Kapitalanlagen. Lies hier in unserem Artikel 'Was bleibt von der Berufsunfähigkeitsrente?', um zu erfahren, was du an Steuer zahlen musst und was sonst noch für Abgaben anfallen.

Also egal, ob du eine freiberufliche Tätigkeit aufnimmst oder einen Angestelltenjob – deine Einkommen werden zusammengezählt und du zahlst entsprechend Steuern. Ein Minijob ist, Stand heute, steuerfrei.

Dennoch muss ich hier auf den Steuerberater verweisen – denn echte steuerliche Ratschläge darf nur der Steuerberater geben.

Die Berufsunfähigkeitsleistungen können aufgrund des geringeren steuerpflichtigen Anteils zu einem niedrigeren Satz besteuert werden, allerdings kann dich ein zusätzlicher Verdienst in einen höheren Steuersatz bringen.

Ein weiterer Aspekt ist, dass, wenn du in der gesetzlichen Krankenversicherung bist, der Krankenkassenbeitrag steigt, je mehr du verdienst. Wenn du also regelmäßig mehr als 520 Euro (ab 2023) pro Monat verdienst, zahlst du natürlich auch mehr für deine gesetzliche Krankenversicherung. Auch auf deine BU-Rente musst du übrigens Krankenversicherungsbeiträge zahlen, wenn du gesetzlich krankenversichert bist. Wer privat krankenversichert ist, zahlt unabhängig vom Einkommen immer denselben Beitrag.

Daher ist es ratsam, dass du vor dem Hinzuverdienen alle steuerlichen und finanziellen Konsequenzen am besten mit deinem Steuerberater klärst. Zu den vertraglichen Besonderheiten deines BU-Vertrages sprichst du am besten mit deinem Versicherungsmakler. Grundsätzlich können wir zusammenfassen, dass einem Hinzuverdienst beim Bezug einer privaten Berufsunfähigkeitsrente nichts im Wege steht, sofern du dich an die beschriebenen Rahmenbedingungen hältst.

Wie sieht es mit Hinzuverdienst zur staatlichen Erwerbsminderungsrente aus?

Im Rahmen einer Beschäftigung oder einer selbstständigen Tätigkeit darf man bis zur Hinzuverdienstgrenze von 17.823,75 Euro pro Jahr bei einer halben Erwerbsminderungsrente und 35.647,50 Euro pro Jahr bei einer vollen Erwerbsminderungsrente hinzuverdienen. Die Arbeit darf jedoch nur im Rahmen des festgestellten Leistungsvermögens ausgeführt werden. Hier haben wir genauer beschrieben, was der Staat bei Berufsunfähigkeit bzw. Arbeitsunfähigkeit zahlt und worauf beim Hinzuverdienst zu achten ist.

Wir dürfen hier nicht rechtlich beraten- unseren Kunden werden wir aber immer behilflich sein, zu klären, was für sie möglich ist, ohne die Berufsunfähigkeitsrente zu verlieren!

Geschrieben von:

Judith Schmied

Termin buchenJudith Schmied ist Geschäftsführerin und BU-Beraterin bei finanzteam26 und bringt seit 1998 umfassende Erfahrung im Versicherungsbereich mit. Trotz Ihrer Qualifikation als Diplom-Chemikerin, fand sie ihre wahre Berufung in der Versicherungsbranche. Spezialgebiete sind Berufsunfähigkeits- und Zahnversicherungen sowie die Ruhestandsplanung. Ihre Fähigkeit, auch in schwierigen Fällen sinnvolle Versicherungslösungen zu finden, schätzen wir besonders.

Hier kannst Du die Blog-Einträge nach Themen filtern: